| Главная » Статьи » Методические материалы » Теоретические материалы |

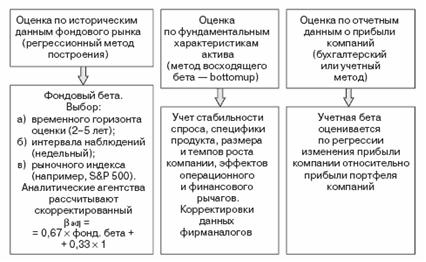

СОДЕРЖАНИЕ Относительный риск инвестирования в модели САРМ определяется бета-коэффициентом. На развитых рынках бета-коэффициент рассчитывается из регрессионной модели (так называемый фондовый метод), связывающей доходность ценной бумаги j с рыночной доходностью (по фондовому индексу) на определенном отрезке времени (например, помесячные наблюдения в течение 3–5 лет). Такой подход к оценке бета-коэффициента (по прошлым данным) предполагает сохранение в инвестиционных решениях того же уровня систематического риска. Сторонники такого подхода утверждают, что на развитых рынках значения бета-коэффициентов относительно стабильны. Данные об исторических (historical) или фондовых бета-коэффициентах публикуются в ряде финансовых справочников и периодических изданиях по результатам расчетов специализированных агентств: Datastream, Bloomberg, Barra, Merrill Lynch, Value Line, Morningstar, S&P и др. Первой в Российской Федерации данные о бета-коэффициенте стала публиковать информационно-консалтинговая фирма «АК&М». Bloomberg раскрывает информацию о методике расчета бета-коэффициента регрессионным методом (например, игнорирование дивидендной доходности) и о проводимых корректировках для отражения будущего риска (алгоритм расчета скорректированного бета-коэффициента). Поскольку объясняющая возможность САРМ может быть слаба (низкое значение коэффициента детерминации R2 в линейной регрессии[5]), а также для того, чтобы учесть будущую динамику значения бета-коэффициента, аналитики работают с «книгой бета». В ней наряду с рассчитанными значениями «грубого» или «сырого» бета-коэффициента приведены скорректированные значения (adjusted beta, shrunk beta). Корректировка отражает процесс движения к среднему риску, то есть к бета-коэффициенту равному единице. Эти корректировки базируются на исследованиях М. Блюма[6], которые показали, что с течением времени бета портфеля приближается к единице, а систематический риск компании приближается к среднерыночному. Блюм показал, что корректные поправки позволяют точнее спрогнозировать бета-коэффициенты: β2i= α+ bβ1i, где β2i и β1i — статистические бета-коэффициенты для последовательных семи-летних периодов. Параметры а и b определяются с помощью регрессионного анализа. Их оценка позволяет записать уравнение прогноза: β3i= α+ bβ2i. Эта методика используется компаниями-лидерами финансовой аналитики Value Line и Merril Lynch, которые профессионально занимаются оценками параметра бета-коэффициента. Компания Bloomberg использует скорректированный бета-коэффициент, который вычисляется следующим образом для всех компаний: βadj = 0,67 x β+ 0,33 x 1, где Р — «сырое» значение, полученное из регрессионного уравнения (как тангенс угла наклона). Веса 0,67 и 0,33 для различных акций рынка принимаются постоянными. Это может быть объяснено тем фактом, что фирмы по мере своего роста становятся более диверсифицированными в продуктовом портфеле и клиентской базе. Необходимость учета временного лага, который имеет место в реакции фактического бета-коэффициента на изменения в рыночной доходности, заставила обратиться к еще одному показателю бета-коэффициента — суммовой или лагированный бета-коэффициент (lagged). Исследования показали, что чем меньше размер капитала компании, тем проблема лага ощутимее. Оценка «книги» бета по компании «ЛУКОЙЛ» на базе индекса РТС за период 1998–2002 годы (5- и 30-дневные отрезки наблюдений) дала следующие параметры (табл. 21).

Для развивающихся рынков выбираемые методы оценки параметров исторического построения бета-коэффициента (по регрессии) должны быть изменены: временной период выбирается более коротким, чем для развитого рынка, увеличивается интервал наблюдений, в качестве индекса используются композитные варианты, учитывающие котировки по нескольким торговым площадкам.

Рис. 20. Введение в модель СAPM третьего параметра — бета-коэффициента как меры оценки добавочного риска к портфелю инвестора В аналитической практике на развивающихся рынках вместо фондового метода оценки бета-коэффициента получили популярность методы: фундаментальных параметров (иначе называемый метод «восходящего бета» по компаниям-аналогам) и «бухгалтерского бета». Основные различия показаны на рис. 20. Если ценные бумаги компании не котируются или целью является нахождение меры систематического риска подразделения или проекта, то в практике нашли применение два направления: бухгалтерский (учетный) подход (Hill, Stone, 1980) и метод фундаментальных параметров, включая метод аналога (pure-play approach) Р. Фуллера и Г. Керра. Бухгалтерский (учетный) подход Н. Хилла и Б. Стоуна базируется на построении регрессионной зависимости между бухгалтерской доходностью по компании и по отрасли, то есть анализ проводится по учетной мере систематического риска. Данными по компании обычно выступают исторические значения доходности активов, рассчитанные как отношение операционной прибыли к величине активов по отчетности. В качестве рыночной доходности принимается средневзвешенное значение бухгалтерской доходности активов всех компаний, участвующих в анализе. Развитием метода может выступать оценка бета-коэффициента по динамике прибыли компании по отношению к средней прибыли группы. Пример 15 По технологичной компании США Singapoll рост прибылей по кварталам 2003– 2004 годов имел следующий вид (табл. 22).

Угол наклона регрессионной прямой равен 2,2. Метод учетного бета-коэффициента предполагает принятие этого значения в качестве бета-коэффициента технологической компании. Пример 16 Строительная компания (ЗАО) занимается прокладкой коммуникаций для нефтегазовой материнской компании — и не имеет аналогов по компаниям открытого типа, котирующих акции на бирже. Аналитики рассчитывают бухгалтерскую бету по динамике прибыли данной компании (табл. 23) и «средней компании», имеющей усредненные параметры по компаниям, входящим в биржевой индекс данной страны.

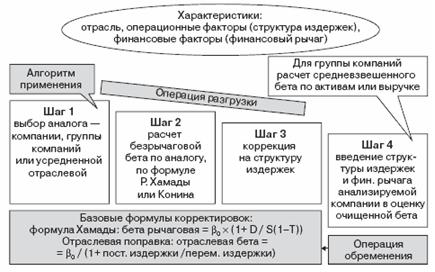

Оценка регрессионного уравнения: бета-коэффициент учетный (бухгалтерский) = 2,44. Метод аналогов может представлять интерес даже для компаний, торгующих акции на рынке. Применяя такой метод, аналитики преследуют несколько мотивов, начиная от попытки избежать статистических ошибок оценки по регрессионной модели и заканчивая стремлением получить более адекватный показатель систематического риска для компаний в процессе изменений. Устойчивость бета-коэффициента в модели «восходящего построения» достигается фактическим построением отраслевой характеристики систематического риска. Метод основан на анализе отраслевой принадлежности компании и построении отраслевого показателя бета-коэффициента, как бета портфеля компаний данной отрасли. Метод аналога Фуллера/Керра предполагает следующий алгоритм: подбирается компания, акции которой торгуются на бирже и которая функционирует в том же направлении бизнеса, что и анализируемое подразделение, частная компания или проект; по компании-аналогу рассчитывается бета-коэффициент (при наличии нескольких аналогичных фирм используется медианное значение бета-коэффициента или средневзвешенное значение с учетом объема деятельности или величины активов). Так как базовыми детерминантами бета-коэффициента являются структура издержек (операционный рычаг) и структура капитала (финансовый рычаг), то при расхождениях с аналогом по этим параметрам предложены различные корректировки. Например, может быть применен следующий алгоритм: 1) нивелирование по аналогу финансового риска. Формула Р. Хамады позволяет провести эту корректировку; 2) нивелировать по аналогу, уже очищенному от финансового риска, эффект операционного рычага и получить «очищенное» бета; 3) введение нагрузки по операционному и финансовому риску. Расчет безрычагового значения бета-коэффициента по анализируемой компании введением соотношения постоянных (FC) и переменных (VC) издержек в значение «очищенного» бета — β*: β0 анализируемой компании = β* × (1+ FС/VС); 4) отражение финансового риска по анализируемой компании с использованием формулы Р. Хамады: β0lev анализируемой компании = β0 анализируемой компании × (1+ (1 – Т) D/S). В литературе этот метод получил название метода «восходящего бета». Учитываемые характеристики и алгоритм применения метода «восходящего бета» показаны на рис. 21.

Рис. 21. Фундаментальные характеристики рыночного риска компании и метод «восходящего бета» Здесь следует оговорить требования к компаниям-аналогам в одной отрасли, предъявляемые в финансовом анализе. Таблица 24 позволяет корректно подойти к отбору такой компании.

Пример 17 Оценим бета-коэффициент частной фирмы, которая поставляет диагностическое оборудование для нефтегазовых компаний РФ. Предполагается, что владельцы капитала компании являются диверсифицированными инвесторами. Фирма работает на финансовом рычаге 0,1 (балансовое значение D/S) и рассчитывается по налоговым платежам по ставке 24 %. Бета-коэффициент торгуемых фирм США, занимающихся поставкой аналогичного оборудования, показаны в табл. 25.

* Ставка налога на прибыль — 40 % Предполагается, что по величине активов и структуре издержек фирмы идентичны. Нерычаговое з начение бета-коэффициента фирм-аналогов = 1,22 / (1+ 0,6 × (0,2)) = 1,09. Бета-коэффициент частной российской фирмы 1,09 × (1 + 0,76 × (0,3)) = 1,15. Вводя поправку на страновой риск методом относительной волатильности, получаем следующую оценку требуемой доходности: k = 5 % + 3 % премия за страновой риск + 1,15 × 1,75 × 5,5 % премия за рыночный риск + 4 % премия за размер = 23 % (в долларовом исчислении.) Формула Р. Хамады предполагает возможность работы компании на безрисковом заемном капитале. Такое предположение существенно завышает риск и требуемую доходность по собственному капиталу. Более корректное влияние финансового рычага на бета-коэффициент дает модель Т. Конина (Conine, 1980). Формула безрычаговой или «очищенной» бета по модели Конина: β0 = βlev (S / (S + D (1 – T)) + D (1 – T) × βдолга / (S + D (1 – T)). Пример 18 Инвестиционная компания «АТОН» оценивает компании «РБК» методом относительной волатильности рынков. Структура капитала «РБК» (по состоянию на 1 октября 2002 года): Совокупная сумма долга — 4,1 млн долл. Рыночная стоимость обыкновенных акций — 58,5 млн долл. Рыночная стоимость привилегированных акций — 0 млн долл. Совокупная капитализация «РБК» — 62,60 млн долл. Требуемая доходность по собственному капиталу (расчет). «АТОН» вносит корректировки в стандартную формулу модели САРМ. 1. Вместо исторического бета-коэффициента, который не учитывает волатильность котировок в будущем, методика «АТОНа» предполагает расчет «прогнозной бета» на основе размеров компании и ликвидности ее акций. 2. Для корректного отражения финансового риска очищенная «прогнозная бета» (полученная через анализ компаний-аналогов) пересчитывается в «рычаговую бета». «Рычаговая бета» отражает риск для акционеров от наличия долга в структуре компании. βu — прогнозная «бета» без учета долга. D/E — Коэффициент рыночной стоимости долга / рыночная стоимость акционерного капитала. Методика компании «АТОН» не предполагает корректировку бета-коэффициента на налоговый щит, так как эти выгоды для компании учитываются в денежном потоке (чтобы избежать двойного счета): βрычаговая = βu × (1+D/E). 3. Для оценки странового риска используется метод относительной волатильности: ks = kf + ((km – kf) × (SDL / SDG)) × ((βu × (1+D/E)), где: kf = 10,4 % (доходность к погашению суверенных облигаций до 2030 года обращения по цене предложения); SDL/SDG — корректировка на повышенную волатильность российского рынка по отношению к развитым рынкам. По рассматриваемой мето-дике измеряется как отношение волатильности индекса РТС к волатильности индекса S&P 500; SDL — стандартное отклонение ежедневных изменений индекса РТС (измеряется за последние 12 месяцев); SDG — стандартное отклонение ежедневных изменений индекса S&P 500 (измеряется за последние 12 месяцев). Премия за риск вложения средств в акции на развитых рынках прини-мается компанией «АТОН» на уровне 3,5 %. Итоговый расчет. Безрисковая ставка (еврооблигации с погашением в 2030 году) — 10,4 %. Стандартная премия за риск вложения в акции — 3,5 %. Коэффициент относительной волатильности индекса РТС = 1,45. Прогнозная рыночная премия = 5,1 % = 3,5 % × 1,45. Прогнозное значение «бета» 2, «бета» с учетом долга = 2,1. Стоимость собственного (акционерного) капитала, то есть требуемая доходность = 21,3 %. Стоимость долга принята за 5 % (5 % — ставка по облигациям компании). Расчет WACC. Совокупная сумма долга как % от капитализации = 6,5 %. Акционерный капитал как % от капитализации = 93,5 %. ИТОГО: WACC = 20,2 %

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Просмотров: 7225 | | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||